Рынок венчурных инвестиций Москвы 2020: итоги коронакризиса и самые привлекательные отрасли

Москва входит в топ-10 городов Европы по объему венчурного капитала. Только за 2020 г. прошли 157 публичных сделок с общим объемом $535,3 млн. 76% от общего объема инвестиций и 56% от общего количества сделок в нашей стране пришлись на столицу. Здесь работают свыше 100 венчурных фондов, большинство из которых вкладывают деньги в инновационные компании на ранних стадиях. О самых инвестируемых отраслях 2020 г. и изменениях в активности различных типов инвесторов — в новом исследовании Агентства инноваций Москвы «Рынок венчурных инвестиций Москвы 2020».

Падение объемов инвестиций, но рост числа сделок в 2020 г.

В 2020 г. объем венчурных инвестиций в Москве под влиянием пандемии коронавируса снизился на 11%. При этом количество сделок — наоборот — увеличилось на 23%, в первую очередь, за счет роста инвестиций в стартапы на ранних стадиях — pre-seed (предпосевная стадия) и seed (посевная стадия).

Экономический кризис разделил все отрасли на три группы. В первой из них — индустрии с высокой инвестиционной привлекательностью, в которых количество сделок и объем финансовых вложений значительно выросли. Во второй — сферы бизнеса, к которым инвесторы проявляют осторожный интерес. Объем финансирования в таких отраслях снизился, но количество инвестиций по сравнению с 2019 г. увеличилось на 15-75%. В третью группу вошли отрасли с низкой инвестиционной привлекательностью, в которых в 2020 г. произошло снижение как объемов инвестиций, так и числа сделок.

Отрасли повышенной инвестиционной привлекательности

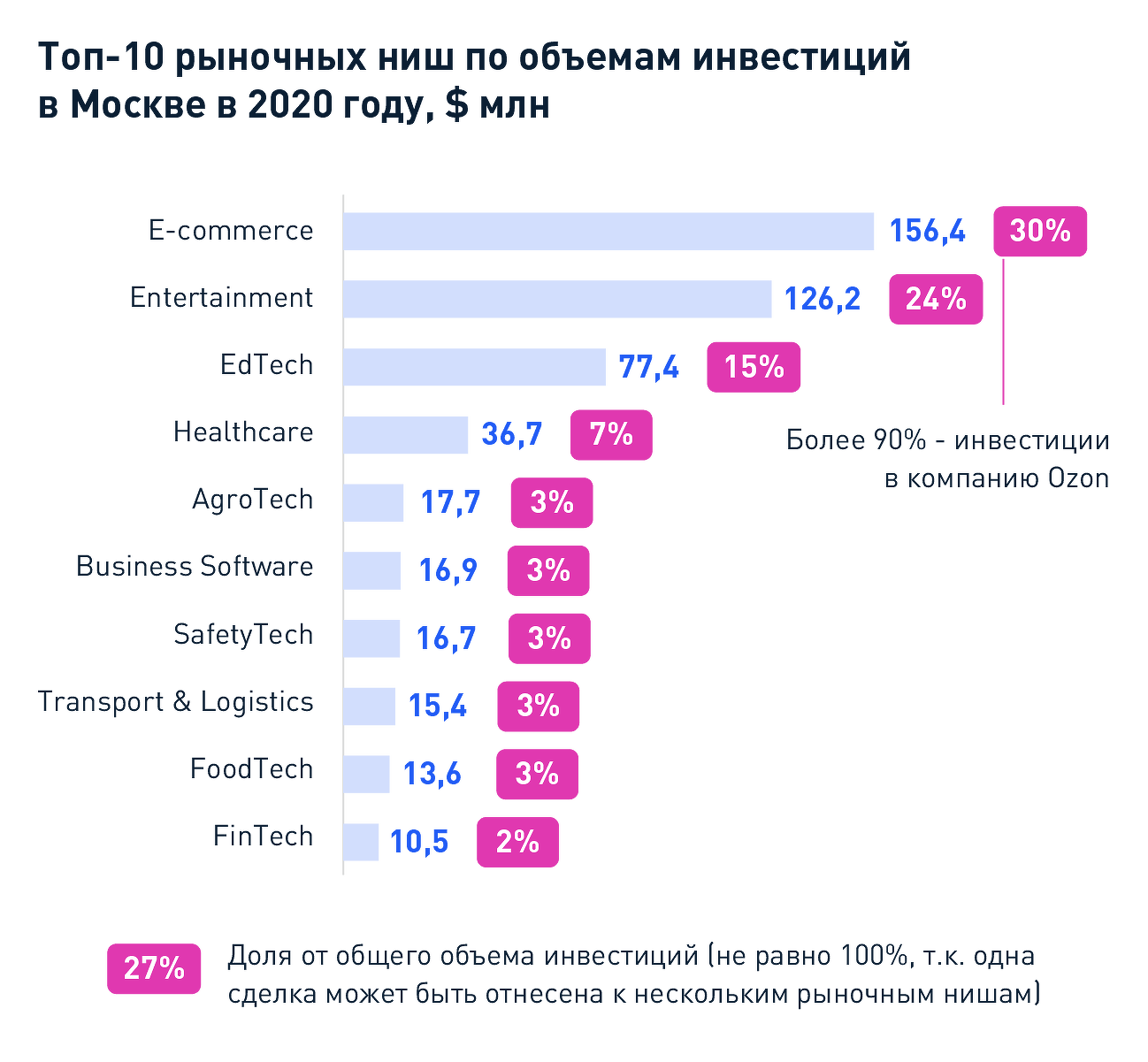

На протяжении 5 лет в топ-5 лидеров по объему инвестиций входили электронная торговля (E-commerce), сфера развлечений (Entertainment), здравоохранение (Healthcare), а также транспорт и логистика. В 2020 г. из-за пандемии коронавируса наиболее привлекательными для инвесторов (значительно увеличился как объем, так и количество сделок по сравнению с 2019 г.) стали EdTech и FinTech.

Источник: Агентство инноваций Москвы, 2021

EdTech (технологии в образовании), которая в течение последних четырех лет демонстрировала стабильно высокий рост, в 2020 г. рекордно выросла по объему (+608% к 2019 г.) и количеству сделок (+164%). Больше всего денежных средств инвесторы вложили в образовательные продукты для школьников, сервисы для учителей по созданию интерактивных учебных материалов и управлению учебным процессом, а также сервисы дополнительного профессионального образования.

FinTech (финансовые технологии) — яркий пример отрасли, инвестиции в которую уменьшались на протяжении 2017-2019 гг., а в 2020 г. резко возросли. Среди FinTech-компаний больше всего денег привлекли стартапы, разрабатывающие решения для кредитования и работы с кредитными задолженностями, а также продукты для индивидуального инвестирования, краудфандинга и управления личными финансами.

За последние 4 года средний чек в сфере Entertainment (технологии в индустрии развлечений) увеличился в 17 раз. При этом его рост в 2020 г. был сильнее, чем в предыдущие периоды. Наибольшим интересом у инвесторов индустрии развлечений пользовались стриминговые платформы. При этом более 90% от общего объема инвестиций в сфере развлечений пришлось на две сделки, входящие в топ-3 крупнейших московских сделок (инвестиции в компании ivi и Start).

Кроме того, востребованной среди инвесторов традиционно считается отрасль HealthTech (технологии в здравоохранении). Зрелость этого рынка повысилась: за последние 4 года средний чек удвоился — с $1,1 млн до $2,6 млн. Среди инвесторов лидируют корпорации, которые в 2020 г. вложили почти $14 млн (около 40% от общего объема инвестиций).

В здравоохранении нет явно выраженного инвестиционного фокуса, а объем инвестиций распределился равномерно между сервисами удаленных медицинских консультаций, решениями для мониторинга состояния здоровья, системами поддержки принятия врачебных решений (включающими решения для анализа медицинских изображений с искусственным интеллектом) и генетическими исследованиями, в том числе анализом ДНК.

Изменения в активности различных типов инвесторов

В 2020 г. произошли изменения в активности различных типов инвесторов. Больше денежных средств в стартапы стали вкладывать корпоративные инвесторы, частные фонды и бизнес-ангелы. Государственные фонды и иностранные инвесторы, напротив, сократили объемы финансирования перспективных проектов.

Источник: Агентство инноваций Москвы, 2021

Корпоративные инвесторы. Корпорации и корпоративные фонды вложили $258,8 млн (21% пришлось на одну сделку — инвестиции «Альфа-банка» в онлайн-кинотеатр ivi). В структуре инвестиций преобладали прямые сделки с участием корпораций — 39%, доля корпоративных венчурных фондов была существенно ниже — 10%. Высокая активность корпораций связана с ростом запроса на построение корпоративных экосистем из собственных или партнерских продуктов и сервисов, объединенных вокруг одной компании.

Частные фонды. Объем инвестиций частных фондов в 2020 г. составил $187,4 млн. В структуре сделок преобладают стадии seed и раунд А, при этом в прошлом году частные фонды стали чаще инвестировать в компании ранних стадий (seed и pre-seed).

Бизнес-ангелы. Количество сделок с участием бизнес-ангелов увеличилось с 43 в 2019 г. до 57 в 2020 г., а общий объем инвестиций составил $31,7 млн. При этом в структуре инвестиций выросла доля сделок раунда А (треть от общего количества). Сообщество бизнес-ангелов стало более профессиональным и организованным: так, 2 из 11 новых фондов, появившихся в 2020 г., по сути, являются клубами частных инвесторов, объединяющими их инвестиции (Digital Disrupt и S16 Angels Fund).

Государственные фонды. Участие государственных фондов на венчурном рынке снизилось на 27% по объему инвестиций (c $60,3 до $44,3 млн) и на 17% по количеству сделок по сравнению с 2019 г. В первую очередь это было связано закрытием в 2020 г. четырех дочерних фондов РВК, реформой институтов развития и переходом «Роснано», «Сколково», Фонда развития промышленности, Фонда инфраструктурных и образовательных программ и Фонд содействия инновациям под управление ВЭБ, а также передачей РВК под управление РФПИ. Наиболее активными государственными фондами в прошедшем году стали Moscow Seed Fund и РФПИ.

Иностранные фонды. В 2020 г. объем инвестиций со стороны иностранных фондов упал на 57%. Тем не менее, Москва по-прежнему остается привлекательной для международных инвесторов, доля которых в общем объеме сделок составила 18%.

Акселераторы. Доля акселераторов на венчурном рынке сократилась на 72% по объему инвестиций и на 38% по количеству сделок. При этом нельзя сказать, что акселераторы теряют популярность. Напротив, количество акселерационных программ в Москве растет, но меняется их направленность: итогом акселерации чаще становятся не инвестиции в компанию, а совместный пилот с корпорацией, масштабирование бизнеса или выход на международный рынок.

Источник: Агентство инноваций Москвы, 2021

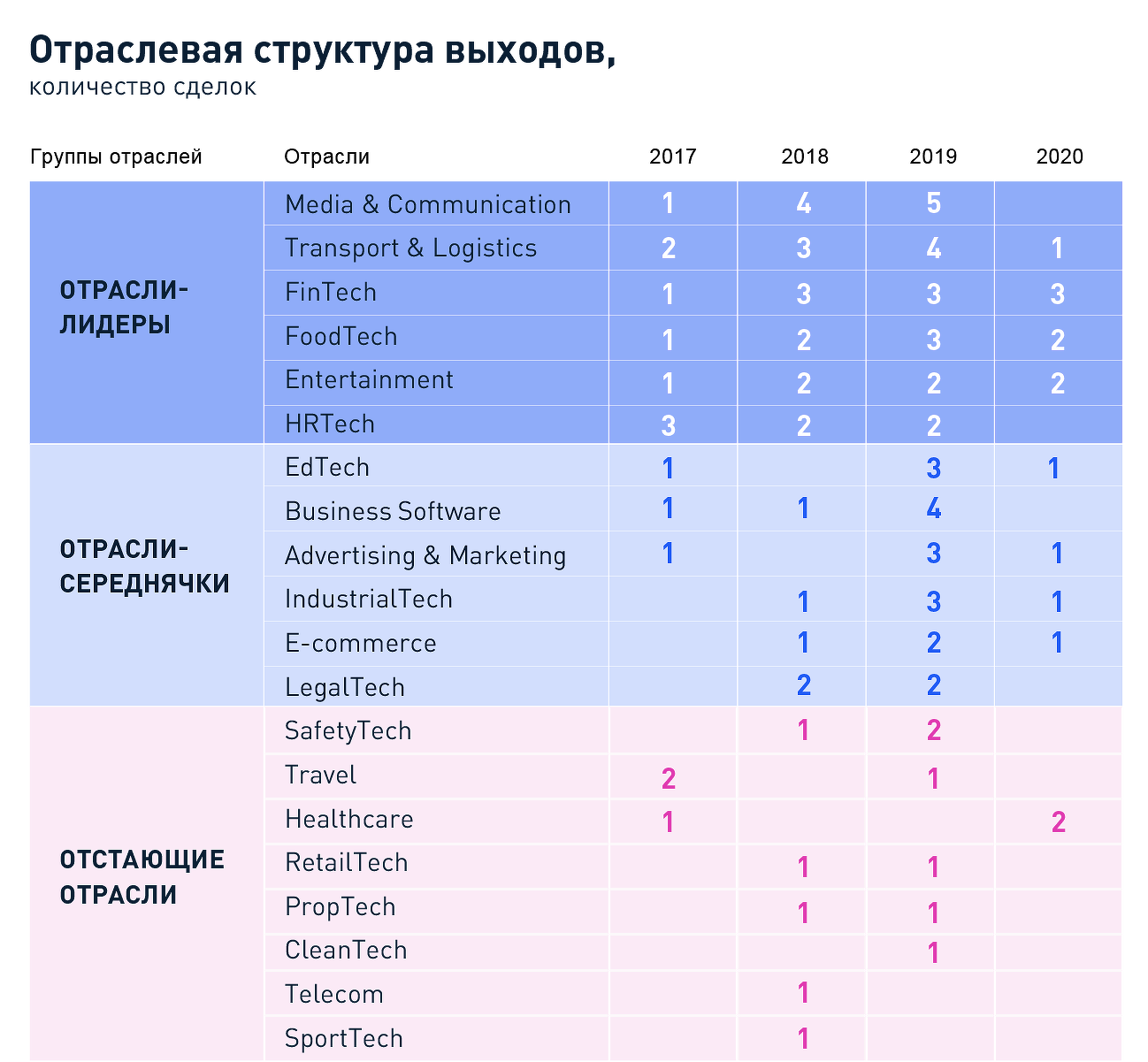

«Выход» есть

В 2020 г. произошло 14 «выходов» общим объемом $1137 млн. $990 млн приходится на компанию Ozon, которая вышла на IPO в ноябре 2020 г. на Московской бирже и американской NASDAQ.

Источник: Агентство инноваций Москвы, 2021

На протяжении последних нескольких лет сохранялся тренд на увеличение общего количества и среднего чека «выходов». Однако в прошлом году из-за пандемии их количество уменьшилось в 2,8 раза по сравнению с 2019 г.

Большинство «выходов» — это стратегические слияния с более крупными и устойчивыми компаниями. 60% «выходов» пришлись на корпоративных инвесторов, среди которых лидируют «Сбербанк» и Mail.ru Group.

С полной версией исследования «Рынок венчурных инвестиций Москвы 2020» можно ознакомиться по ссылке.

Для всех, кто интересуется инвестициями, Агентство инноваций Москвы в партнерстве с Dsight подготовило удобный инструмент — Venture Guide. Это интерактивная панель, позволяющая самостоятельно выявлять перспективные инвестиционные ниши, искать инвесторов и стартапы, оценивать рынок.

«Данные по венчурному рынку обычно разрозненны, информация о многих сделках так и остается неизвестной. Поэтому мы решили создать платформу, которая помогла бы повысить прозрачность венчурной экосистемы. Venture Guide — это база венчурных инвестиций в московские компании, похожая на Crunchbase, но помимо возможности формирования подборок нужных сделок по нескольким параметрам, можно посмотреть основные цифры в агрегированном и интерактивном формате. На платформе собрана информация о публичных сделках из открытых источников, а также данные от участников сделки — стартапов и венчурных инвесторов», — отметила руководитель Аналитического центра Агентства инноваций Москвы Анна Раевская.

Показателями венчурного рынка столицы и информация о перспективных рыночных и технологических нишах, стартапах и инвесторах на сайте Venture Guide будут обновляться ежемесячно.

Поделиться

Поделиться